美国 加州 大洛杉矶地区

电话: (949)667-9998

美国 加州 旧金山硅谷地区

电话: (408)335-6606

美国 华盛顿州 大西雅图地区

电话: (949)667-9998

中国 北京 金融街

电话: 167-1005-2153

中国 上海 浦东 陆家嘴

电话: 167-2215-4742

中国 深圳 福田区

电话: 167-1005-2153

税 务 资 讯

TAXATION INFORMATION

教您读懂工资单 – 全面W-2报税工资单解析

在美国开始CPT/OPT或者H1B工作的同学们注意啦!没有错!一年一度的报税季又双叒来了,拿到熟悉又陌生的W-2,你真的看懂了你的工资单么?你真的知道上面的数字代表了什么吗?W-2上的信息量之大,就连专业的会计师通常也只用到其中的部分信息。等您读完这篇文章,相信你们一定也能轻松看懂W-2。

W-2表格是什么?

W-2表格,又叫做年度工资总结表,记录了每个雇员在整个会计年度中(通常是1月1日到12月31日)与报酬和各类扣缴款项(联邦税、州税、地方税)相关的信息,W-2表格需要雇主在每个会计年度结束之后发给每个雇员的税务文件(需要在次年的1月31日前发出),同时上报给美国国家税务局Internal Revenue Service(IRS)的报税文件。W-2是非常非常非常重要的报税文件,里面的信息是填写报税表的关键,由于雇主在发送W-2表格给你的同时也发送给IRS一份,所以你必须将W-2中的信息填报到你的税表中!

谁会收到W-2?

W-2是雇主给雇员发的年度工资总计表。无论你是part-time还是full-time 员工,只要你和雇主之间存在雇佣关系,你是个employee且有薪资收入就会收到W-2。而Independent Contractor(合同工/自雇人士)是不会收到W-2的,相应的这些人的薪资信息一般会报告在1099-MISC里。

收到W-2的时间

IRS要求雇主在会计年度完后,下一年的1月31日前就要发出W-2表格,所以大家一般会在2月收到W-2表格。如果在2月底都还没有收到W-2那就要赶紧去联系你公司的HR要了。因为每年的4月15日(如果那天是周末,顺延至下一个工作日)是每年个人报税的截止日期。千万不要等到最后deadline了还没拿到报税单错过了报税时间啦。

究竟怎么看W-2

第一次拿到了W-2报税单的同学应该都会很晕,W-2上为什么会有这么多张看起来一样的表,然后上面的数字都是些什么?我究竟交了些什么税?下面就来带大家详细解读W-2,揭开它的神秘面纱。

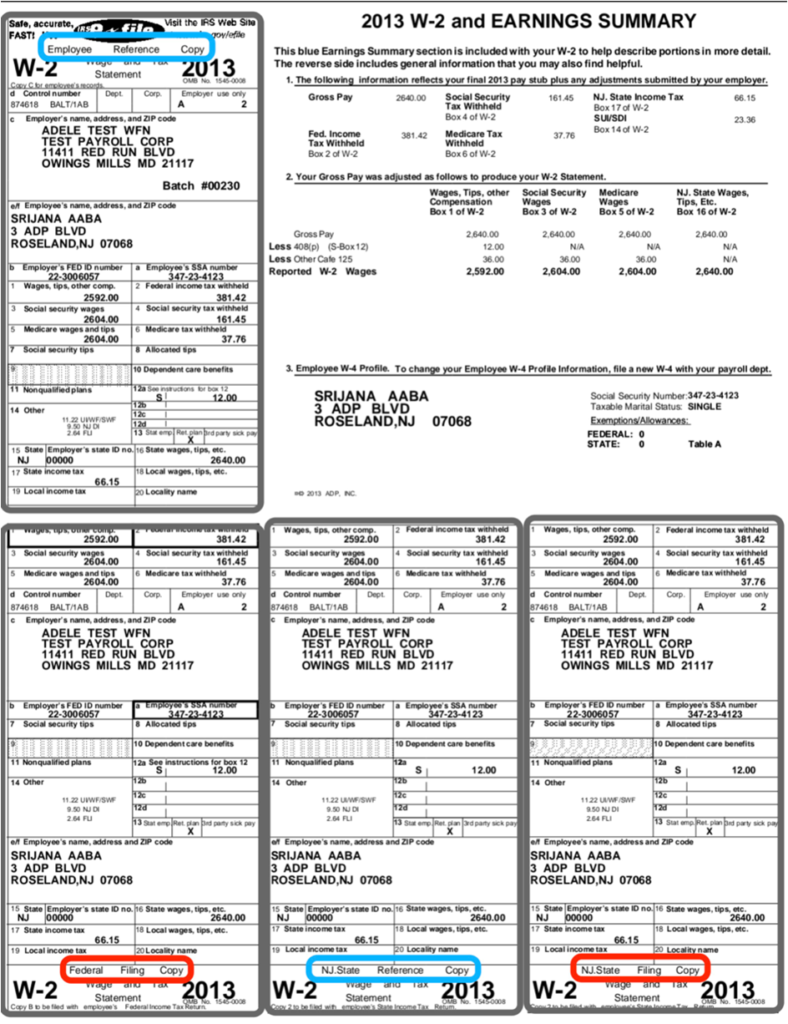

首先,下面这张图是不是很熟悉!相信很多同学报税季收到的W-2都是这个样式的。现在很多公司的Payroll都会使用工资代理公司,如ADP,Workday,Zenefits的服务,不同代理公司和工资软件生成的W-2样式不同,但包含信息基本上都是一样。这些代理公司会把你所有的W-2副本都印在一起然后寄给你。这就是为什么你看到有好多张好像一样的W-2。可是仔细看,其实他们都是不一样的,因为每一张copy的用途都不一样。所以信息就会有很细微的差别。别以为这些细微的差别不重要,这都是我们报税关键之中的关键!!接下来一步一步教大家怎么看懂你的W-2。

图片来源https://www.amazon.com/ADP-LLC-Mobile-Solutions/dp/B00HS3NWG6,版权归原作者所有。

从上面可以看出到,每一份W-2都有写着它是什么用途的copy。凡是写着“Reference Copy”的都是给你自己以后留底用的,而写着“Filing Copy”的就是用于特定的那一个政府的报税版本,比如,你在申报联邦税的时候就要附上“Federal Filing Copy”的W-2,申报NJ新泽西州税的时候就要附上“NJ State Filing Copy”这份W-2。

其实收到的W-2的样式可以有很多种,但是它包括的内容都是一样的。都是由小写英文字母和数字标记的box组成,无论什么样式的表,只要字母和数字是一样项目的,那它代表的内容就是一样的。

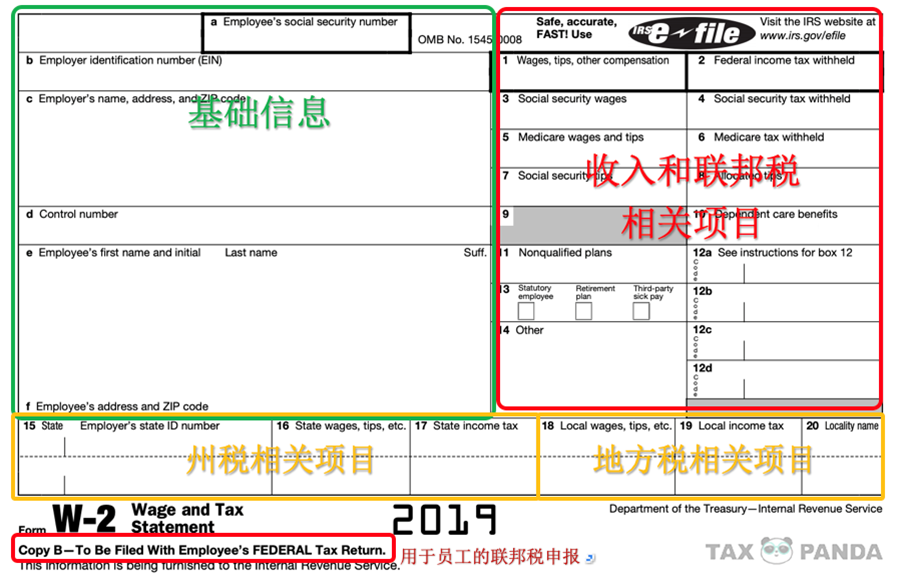

我们下面来用一张IRS的W-2分块来讲解一下W-2里都有些什么。

我们把W-2表格按照功能划分为4个部分,分别是1.基础信息板块,2.收入和联邦税相关项目,3.州税相关项目,和 4.地方税相关项目。

图片来源https://www.irs.gov/pub/irs-pdf/fw2.pdf,版权归原作者所有。

基础信息

这个板块的信息在W-2中由小写英文字母标记。列出了

- 你的基础信息(包括SSN,姓名、地址)

- 你雇主的基础信息(包括雇主EIN/报税号,名称和地址)

注意:提醒大家要细心核对这部分的信息,特别是你的SSN,如果有错的,需要找公司的HR修改,并且寄给你新的W-2。这个很重要,因为SSN是在你报税时独特的识别号,如果有错,IRS的系统也会有错误的记录。

收入和联邦税相关项目(非常重要)

干货预警!!

这个板块的内容是和我们密切相关的报税信息。我们工资有多少,工资里扣掉了些什么项目,交了多少税等等的信息都在这里可以看出来。

Box 1 Wages, tips, other compensation/(联邦税前)收入

这个是你报税年全年所得的需要缴纳联邦税的收入。它可能不等于你工资offer package的salaries金额,因为它是有经过一些加减调整的。比如,会在你的Gross pay之上加上一些雇主给你买的但是taxable的保险金额,减去可以暂时不用交税的退休金,减去一些不用纳税的Health Saving Account (HSA)金额, 一些大公司提供的免税通勤福利/Wage Works Commuter benefits等等。(Uber Pool 也可以算commuter benefit是pre-tax的福利哦)

Box 2 Federal income tax withheld/联邦所得税扣缴

这是你的雇主在给你发工资之前预先扣留并缴纳给联邦政府的你的所得税。它是根据你Box 1的收入,根据你在入职时填写的W-4表格,结合一定的税率来计算的,称之为withholding预扣,有的人喜欢预扣的多一些,报税时就可能会退税,因为预扣多了,有些人想预扣的少些,每个月拿到手的多些,报税时就要补税,还可能有利息。不同的收入对应不同的税率。具体税率参照报税年的Tax Table(税率查询表)。

Box 3 Social security wages/社会保险工资

这个是计算Box 4社会保险税(social security tax 社保退休金)的税基。需要付社会保险税的工资是有上限的,意味着每年IRS只针对上限(封顶)以内的薪资征收社会保险税。2018年的上限为$128,400, 2019年的上限为$132,900。每个报税年的上限都可能调整,具体参照IRS的最新指引。另外,由于社会保险税的上限和税前福利(比如401K retirement plan )的影响,Box 3社会保险税的税基金额可能和Box1相同,也可能不同。

Box 4 Social security tax withheld/社会保险税

社会保险税是以Box 3社会保险工资作为税基征收的6.2%税款。

Box 5 Medicare wages and tips/医疗保险薪资

这个是计算医疗保险税的税基。医疗保险税对薪资的全额进行征收,所以一般情况下,Box 5的金额等于Box 1(联邦税前)收入。但是如果有缴纳401(k)这类税前福利的纳税人, 联邦个人所得税/Federal Income Tax对401(k)金额免税,而医疗保险税(还有社会保险税)对贡献到401(k)的那部分工资征税。

Box 6 Medicare tax withheld/医疗保险税

一般,社会保险税是以Box 5医疗保险工资作为税基征收的1.45%税款。但是,如果Box 5医疗保险薪资超过一个临界值,超过的部分会就会被征收0.9%的额外医疗保险税。(但是,报税时具体是否需要缴纳额外医疗保险税,还需要根据报税个人情况/Filing Status对应的临界值来决定。

Box 4 和Box 6合称FICA税。有些符合条件的纳税人不用交FICA税。FICA 使用于支付退休、残障、死亡之后的社会保证金和医疗保障金,有些人的签证身份预示着他不会在美国退休,所以可以不用缴纳这部分FICA税。

Box 7 Social security tips/需要交社保税的小费收入

这里显示你需要交社保税的小费收入。如果我们没有如401(k)等税前福利则Box 7 + Box 3 = Box 1。如果有税前福利的话,则Box 7 + Box 3 = Box 5. 一般我们没有小费收入,这里都为空。

Box 8 Allocated tips/雇主分配的小费收入

这里显示你的雇主分配给你的小费收入。如果有金额的话,Box 8的金额没有包含在Box 1,3,5,7中,但是,这部分的收入需要缴纳联邦所得税/Federal income tax,和FICA税。具体纳税方式是:将金额加进1040主表Line 7中,并且填写Form 4137:Social Security and Medicare Tax on Unreported Tip Income申报缴纳FICA税。一般,我们没有小费收入,这一项为空。

Box 10 Dependent care benefits/受赡养者福利

如果雇主为你支付了你有需要抚养的人的费用(如托儿费等)。$5,000以内的福利是不需要交税的,但是超过$5,000之后的部分就要包括在Box 1中缴纳联邦所得税了。并且填写Form 2441, Child and Dependent Care Expenses来计算区分需要交税和不需要交税的部分。一般我们没有孩子要上托儿所的,这一项为空。

Box 11 Nonqualified plan/非合格计划的金额

Box 11是Information only/信息项。

它显示了雇主从nonqualified deferred compensation/非规格(计划内的)延持报酬计划或nongovernmental section 457(b) plan/非政府457(b)退休金计划中分配给你的任何金额。Box 11的金额已包括在Box 1的应纳税工资中。一般我们这一项为空。

Box 12 这一项记录推迟的报酬和其他报酬(deferred compensation and other compensation)。

Box 12是information only/信息项。

Box 12包含了很多项目,我们的W-2上这一项都是用大写的单个或双个字母代码表示项目的内容。其中这里我们最常见的项目有:

- D:401(k)退休金;

- DD:雇主赞助的医疗保险;

- C:超过$50,000的团体人寿保险等。

在Box 12里显示的金额有些是pre-tax的,意味着它是不包含在Box 1的应税工资中的,不需要缴纳联邦所得税。但是有些是包括在Box 1中了。

下面我们列出几个常见的项目,给大家参考,更多项目请参考IRS给出的W-2 Instruction

Box 12 code | 简称 | 解读 | 是否需要纳税 |

C | Group-term life insurance/团体人寿保险 | 一种超过$50,000的团体人寿保险。 | 需要交税,且已经包含在Box 1,3,5中纳税。 |

D | 401(k) Plan/企业退休金计划 | 一种延后课税退休金计划。每年有存入上限:2018年上限是$18,500。 | 存入时不用交税,所以排除在Box 1金额外,但是包含在Box 3,5中征收FICA税。退休后取出时,需要缴纳所得税。 |

E | 403(b) Plan/403(b)退休金计划 | 一种只适用于雇主是公立学校和某些免税组织的退休金计划。每年有存入上限:2018年上限是$18,500。 | |

G | 457 (b) Plan/457 (b)退休金计划 | 一种只适用于雇主是国家和地方政府机构以及某些非营利组织的退休金计划。2018年上限是$18,500。 | |

J | Nontaxable sick pay/免税病假工资 | 公司或第三方保险公司支付的带薪病假薪资。 | 不用纳税。金额不包括在Box 1,3,5中,此项只是信息项。 |

W | HSA Employer Contributions/雇主贡献健康储蓄账户 | 一种可以免税的医疗储蓄计划,它允许你为未来的医疗费用预留税前资金。 | 不用纳税。金额不包含在Box 1、3、5中,此项只是信息项。

|

AA | Roth 401(k)/罗斯401(k)退休金计划 | 一种为退休提供免税收入的退休金计划。 | 存入时交税,所以金额已包含在Box 1,3,5征收所得税和FICA税。退休后取出时,不用缴纳所得税。 |

BB | Roth 403(b)/罗斯403(b)退休金计划 | 一种只适用于雇主是公立学校和某些免税组织的,为退休提供免税收入的退休金计划。 | |

DD | Cost of employer sponsored Health Insurance/雇主赞助的医疗保险 | 以较低价格购买的雇主赞助的医疗保险金额。 | 需要交税,且已经包含在Box 1,3,5中纳税。 |

Box 13

三个选择项,有对应情况的,W-2上就会出现勾选。

- Statutory employee:可以被视为是雇员/employee的自雇人员。一般学生中很少见statutory employee。这是一类特殊工种的人群(比如卡车司机,保险代理人)不是所有自雇人员拿1099-MISC的都属于statutory employee。

- Retirement plan:有参与退休金计划的。一般有401(k)的人W-2 这项会被选中

- 3rdparty sick pay:第三方支付了带薪病假薪资的。

Box 14 Other

Box 14一般是information only/信息项。

诸如:扣缴的州伤残保险税(State Disability Insurance/SDI)、工会会费(Union Dues)、制服补贴(Uniform Payments)、扣除的健康保险费(Health Insurance Premiums)、非税收入(Nontaxable Income)、教育补助金(Educational Assistance Payments)或牧师公费津贴和杂费(a member of the clergy’s parsonage allowance and utilities)等信息。这些金额已经包含在应税收入中纳税。

报州税的时候,有些项目并不只是information only/信息项,而是根据州税的要求对工资作出调整,如公务员养老保险金 Public employee 414(h) retirement contribution 会在纽约州税中被用来调整收入 (NY adjustment – additions)。

州税相关项目

Box 15 – 17 都是记录与州税相关的项目,包括了:

- Box 15 – State & Employer’s state ID No.:州的名字,雇主的州税报税号

- Box 16 – State wages, tips, etc.:州所得税工资(州所得税的税基)

- Box 17 – State income tax:州所得税

这里需要注意的是:许多人的W-2上不止有一个州的信息,而且每个州的工资金额也不一样,这是为什么呢?原因就是,如果你有跨州工作的情况,或者在同一个报税年内为同一个雇主在不同的州工作过,那么你的W-2上就可能会有多个州的工资和对应的州所得税。

在一个州住,另一个州工作,两地的工资收入怎么分配

相信我们许多人都有这样的情况。比如住在新泽西往返纽约上班的同学们。其实,不在同一个州工作生活的情况的工资收入分配很简单,就是:所有工资都要分配到居民州/Resident State,而只有在非居民州/Non-Resident State赚的工资需要分配到非居民州。一些有着互惠协议(state reciprocal agreements)的州,非居民州会按照协议不征收在自己州工作的非居民的税。

为了让大家更好地理解两地报税工资分配,举几个例子:

【纽约州为居民州】

State/州 | New York(住在紐約) (Resident State/居民州) | New Jersey(工作在NJ) (Non-Resident State/非居民州) |

Wages earned in /在此州赚的工资 | $20,000 | $30,000 |

W-2 Box 15 | NY | NJ |

W-2 Box 16 | $20,000 + $30,000 = $50,000 | $30,000 |

【纽约州为居民州】

State/州 | New York (Resident State/居民州) | New Jersey (Non-Resident State/非居民州) |

Wages earned in/在此州赚的工资 | 0/不在纽约工作 | $30,000 |

W-2 Box 15 | NY | NJ |

W-2 Box 16 | $30,000 | $30,000 |

【新泽西州为居民州,且两州有Reciprocal Agreement】

State/州 | New Jersey (Resident State/居民州) | Pennsylvania (Non-Resident State/非居民州) |

Wages earned in/在此州赚的工资 | 0/不在新泽西工作 | $30,000 |

W-2 Box 15 | NJ | N/A(Reciprocal agreement) |

W-2 Box 16 | $30,000 | N/A |

有的工资软件也有不同的处理方法,我们也见过不同的处理方法产生的W-2.

地方税相关项目

Box 18 – 20 都是记录与地方所得税相关的项目,包括了:

- Box 18 – Local wages, tips, etc.:地方所得税工资(地方所得税的税基)

- Box 19 – Local income tax:地方所得税

- Box 20 – Locality name:所在地方名字

是的,不要以为交完联邦所得税和州所得税就完事了,和州所得税相似,某些特定的地方也会对工资所得征收地方所得税。

地方税一般和你的住址挂钩,有些地方如San Francisco就算不住在那,但在那里工作也要交地方税。

一般情况下,一份W-2只有一份地方税的记录。但是如果大家发现W-2上有几份金额不等的Box 20且是同一个地方的地方税copy,那么我们报税时就把金额加总报税就可以了。

想知道你住的地方要不要交local income tax,请看常见问题集锦部分找答案吧。

拿到W-2怎么报税

看完上面的解读,大家应该都知道了在申报联邦税时我们要关注的就是W-2上的(联邦税前)收入金额(Box 1)和已经被预先扣缴了的各种所得税的总金额(Box 2,17,19)。那么这些金额,在报税的时候都需要怎么处理呢?它们要对应到我们报税表1040或者1040NR的什么地方呢?

我們给大家整理了收到常见的W-2收入项目和对应在1040(Resident 报税)和1040NR(Non-Resident Alien报税)上的申报:

W-2上的项目 | 申报处理应对 | |

1040 | 1040NR | |

Box 1: Wages, tips, other compensation | Line 1: Wages, salaries, tips, etc. | Line 8: Wages, salaries, tips, etc. |

Box 2: Federal income tax withheld | Line 16: Federal income tax withheld from Forms W-2 and 1099 | Line 62a: Federal income tax withheld from Form W-2 |

Box 17 + Box 19 State and local tax (if choosing itemized deduction) | Sch. A-Line 5a: State and local income taxes or sales taxes | Sch. A-Line 1a: State and local income taxes |

W-2邮寄报税时附上W-2 Copy,并且给自己留底

大家千万要记得给自己的W-2留底。不要把自己唯一的W-2都塞进信封里寄给政府了。W-2副本,我们至少需要留底3年,以免将来IRS进行税务审查/Tax audit。

常见问题集锦

W-2和1099-MISC的区别

简单来说,W-2和1099-MISC是两种不同性质的工资总结表。

如果你是【Employee/员工】你会收到W-2。作为W-2的员工Employee,你的Payroll Tax(薪资税)也就是FICA税、联邦所得税等,会自动从你的工资中扣除,由你的雇主直接支付给IRS。这种情况下,你要交给IRS的税就会固定被扣除并按时上缴了,到了第二年报税的时候,一般都会因为扣多了,而得到IRS的退税。

如果你是【Self-Employed Individual (contract-to-hire, independent contractor, etc.)/自雇人士】你会收到1099-MISC。如果你是一个收1099-MISC的【Independent Contractor/合同工】,那你就要负责预先估计算自己的Self-employment Tax/SE Tax(自我雇佣税),然后按季度提交总额给IRS。

为什么居民州的state wages 和Federal 的wages会不一样?

按照我们之前讲的原则,你的所有的工资收入都应该分配给你的居民州,那么讲道理我居民州的工资Box 16和Box 1的金额不应该是一样的么?但是为什么却不一样呢?

答:其实,所有的工资收入都应该分配给你的居民州的原则没有错,但是每个州和IRS对应该征税的wages的定义会不一样,所以会导致不同的政府机构对这个应税的wages的金额有所调整,导致不一样。

但是,无论一样不一样,究竟是怎么算的,这是HR或工资代理公司在做你的payroll时应该关心的问题,我们只需要在拿到W-2时,按照上面给出的金额填入正确地方报税就可以了。

我在一个州住,在另一个州工作,我两个州都要报税么?

答:一般都要报,除了有互惠协议的州。

我们提到对于涉及到两个州的情况,工资分配的原则是:所有工资都要分配到Resident State/居民州,而只有在Non-Resident State/非居民州赚的工资需要分配到非居民州。(居民州就是你住的州)

要不要报两个州,我们分两步看:

- 第一步:看两个州之间是不是有着互惠协议。如果有,只需要报居民州的税,且所有收入都需要报税,非居民州不需要报税。

- 第二步:如果两州之间没有互惠协议,那么两个州都要报税。有可能可以申请居民州的Resident credit(具体得查看州政府的规定)。

注意:一般情况下,两个州都需要报的时候,Resident state/居民州可能会有Resident credit可以申请:申请把你交的非居民州所得税作为tax credit抵扣你居民州需要交的所得税。但是也要注意,Resident credit是需要在两个州都报税的情况下才能apply。

【举个例子】情况:在新泽西州住(居民州),在纽约州工作。

- 首先,新泽西州和纽约州之间没有State reciprocal agreement,所以两个州都要报税。

- 因为新泽西州为居民州,所以查看新泽西州是否可以申请resident credit。

到新泽西州政府网站查询后发现:允许申请resident credit。需要在报州税时,填写Schedule NJ-COJ

哪些州之间有State reciprocal agreement/互惠协议?

State reciprocal agreement/互惠协议,是两个州之间允许一个州的居民在另一个州(互惠)申请免税的协议。

如果你住的州和工作的州之间有着互惠协议的话,那么你可以向你的雇主提交申请,免去你非居民州报税的麻烦。

下面是我们整理的有互惠协议的对照表,和所需要提交的申请表:

如果你住在这些州(Resident State) | 但是在这个州工作 (Non-Resident State) | 请向雇主提交以下申请表 |

California, Indiana, Oregon, or Virginia | Arizona | |

Anywhere other than District of Columbia | District of Columbia | |

Iowa, Kentucky, Michigan, or Wisconsin | Illinois | |

Kentucky, Michigan, Ohio, Pennsylvania, or Wisconsin | Indiana | |

Illinois | Iowa | |

Illinois, Indiana, Michigan, Ohio, Virginia, West Virginia, or Wisconsin | Kentucky | |

District of Columbia, Pennsylvania, Virginia, or West Virginia | Maryland | |

Illinois, Indiana, Kentucky, Minnesota, Ohio, or Wisconsin | Michigan | 依照 Revenue Administrative Bulletin 2017-13, 雇主可以使用自制的表格或者,雇员可以提交说明信。 |

Michigan or North Dakota | Minnesota | |

North Dakota | Montana | |

Pennsylvania | New Jersey | |

Minnesota or Montana | North Dakota | |

Indiana, Kentucky, Michigan, Pennsylvania, or West Virginia | Ohio | |

Indiana, Maryland, New Jersey, Ohio, Virginia, or West Virginia | Pennsylvania | |

District of Columbia, Kentucky, Maryland, Pennsylvania, or West Virginia | Virginia | |

Kentucky, Maryland, Ohio, Pennsylvania, or Virginia | West Virginia | |

Illinois, Indiana, Kentucky, or Michigan | Wisconsin |

什么地方需要交local income tax/地方所得税

下面是大熊猫给大家整理出来的,针对个人所得,需要交地方所得税的地方名字,我们根据州来分类,快看看你的住址是不是在这些需要交地方税的地方吧。

State | W-2 Box 20 – Locality Name |

Alabama | · Bessemer · Birmingham |

Arkansas | · Berryville · Green Forest · Westside · Hope · Huntsville · Waldron · Marshall |

California | · San Francisco |

Colorado | · Aurora · Denver · Greenwood Village |

Delaware | · Wilmington |

Indiana | · ALL Indiana counties |

Iowa | · Appanoose · MOST Iowa school districts |

Kentucky | · Bowling Green · Covington · Florence · Lexington-Fayette · Louisville · Owensboro · Paducah · Richmond |

Maryland | · ALL Maryland counties |

Michigan | · Albion · Battle Creek · Big Rapids · Detroit · Flint · Grand Rapids · Grayling · Hamtramck · Highland Park · Hudson · Ionia · Jackson · Lansing · Lapeer · Muskegon · Muskegon Heights · Pontiac · Port Huron · Portland · Saginaw · Springfield · Walker |

Missouri | · Kansas · St. Louis |

New Jersey | · Newark |

New York | · Yonkers · New York City |

Ohio | · MOST portions of Ohio, check the list here. 超链接https://www.tax.ohio.gov/municipalities/municipal_income_tax_forms.aspx#top |

Oregon | · The Tri-Met Transit District includes Portland · The Lane County Transit District includes Eugene |

Pennsylvania | · MOST municipalities,check whether your address subject to local tax in PA here. 超链接https://munstats.pa.gov/Public/FindLocalTax.aspx |

看完了文章,相信现在大家对手上的W-2一定有了焕然一新的感觉。

希望桥辉金融会计师的文章可以帮助到更多的留学生们解决税务疑问,并且优化税务申报。同时我们也非常欢迎大家有任何税务问题都可以咨询桥辉的专业税务团队。

免責聲明:本文所含的所有信息只是對相關問題提供參考信息之目的,基於不同具體事實,相關稅法規則的適用會有很大的不同。相關稅法和稅則會經常變動,本文的信息可能會有滯後、遺漏或誤差。本文所提供的信息不能用於替代專業會計、稅務、法律或其他專業咨詢者提供的咨詢意見。在做出決定或採取行動前,請咨詢橋輝金融會計事務所的專業服務人士。