美国 加州 大洛杉矶地区

电话: (949)667-9998

美国 加州 旧金山硅谷地区

电话: (408)335-6606

美国 华盛顿州 大西雅图地区

电话: (949)667-9998

中国 北京 金融街

电话: 167-1005-2153

中国 上海 浦东 陆家嘴

电话: 167-2215-4742

中国 深圳 福田区

电话: 167-1005-2153

税 务 资 讯

TAXATION INFORMATION

拜登上台后,其税改方案对企业和个人分别有什么影响?

2020年美国总统大选落下帷幕,如无意外,民主党候选人拜登将赢得此次选举。对于拜登总统任期内的联邦税务政策,从他的竞选施政纲领中所包含的税务政策方案看,拜登主张加强对企业和高收入个人征税,同时为特定家庭和经济行为提供税收优惠。

虽然目前尚无法预测拜登税务方案能否或何时落地及会包括哪些具体内容,但是美国企业和纳税个人仍应为之后可能受到的税务影响做好准备。本文将分享拜登的税务政策方案及对美国企业及个人的影响。

针对美国企业的税务政策方案

1.美国联邦企业所得税税率

现行法规:

- 2017年美国税改之后,美国联邦企业所得税税率为21%。

拜登税务政策方案:

- 将美国联邦企业所得税税率调增至28%。

- 对于账面收入超过1亿美元但未缴纳联邦企业所得税的企业征收税率为15%的最低账面税。外国税收抵免的相关政策应该仍然适用。

2.全球无形低税收入(GILTI)

现行法规:

- 即使没有实际收益分配,美国股东也必须就其持有的受控外国公司(CFC)产生的GILTI缴纳美国所得税。

- 综合企业所得税税率和GILTI相关的税前抵扣,GILTI的最低有效税率为10.5%。

拜登税务政策方案:

- 在联邦企业所得税调增至28%的情况下,GILTI的最低有效税率提高至21%。

拜登税务政策方案对美国企业的影响:

- 根据拜登的税务政策方案,美国联邦企业和个人所得税税率均有所提高,因此和现行法规相比,当公司制企业将税后收益分配给高净值投资人时,分配价值将有约34%的下降。

针对美国个人的税务政策方案

1.美国联邦个人所得税税率

现行法规:

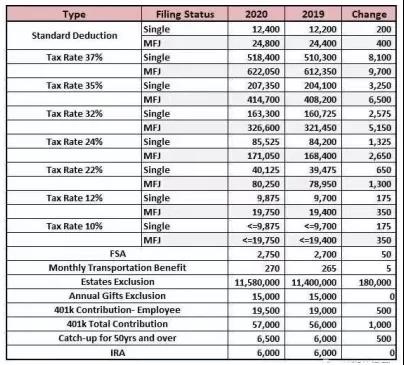

- 2017年税改之后,美国联邦个人所得税税率由10%、12%、22%、24%、32%、35%以及37%共7个级距构成。

- 长期资本利得的最高税率为20%。

美国现行个人所得税税率

拜登税务政策方案:

- 对于年收入超过40万美元的个人美国联邦个人所得税最高税率从37%恢复至原本的39.6%。

- 对于年收入超过100万美元的个人取得的长期资本利得按照普通收入所得税税率征税(最高至39.6%)。

- 对于年收入超过40万美元的个人,可能就超过10万美元的未实现资本利得在个人离世或赠予时征税。

2.美国联邦个人所得税税前扣除

现行法规:

- 对于美国州及地方税(包括销售税)的分项扣除最高限额为1万美元。

拜登税务政策方案:

- 对年收入超过40万美元的个人,增设28%的分项扣除上限。

- 恢复州及地方税的全额分项扣除。

3.投资合伙制企业绩效收益(carried interest)

现行法规:

- 私募投资基金的普通合伙人从基金中得到的绩效收益适用个人联邦资本利得税率。

- 该条款要求基金必须持有资产三年或以上普通合伙人才有资格享受最高20%的联邦长期资本利得税率。但是需要累加3.8%的净投资收入税。

拜登税务政策方案:

- 私募投资基金的普通合伙人从基金中得到的绩效收益不再适用个人联邦资本利得税率,需按最高可至39.6%的普通收入税率纳税。

4.社保税

现行法规:

- 对限额以内的工资(2020年对于征缴工资上限为13.77万美元)征收12.4%的社保税。社保税由雇主和雇员平分。

拜登税务政策方案:

- 对于收入超过40万美元的个人,提高社保税征缴工资上限。

5.资本利得税

现行法规:

- 长期资本利得税税率最高为20%,短期资本利得参考个人所得税税率。

拜登税务政策方案:

- 如果收入超过100万,长期资本收益和合格股息都变成和所得税最高税率一样的39.6%。所以对于收入100万以上的部分,长期资本收益和合格股息的税率会从今天的23.8%变成43.4%,几乎翻了一倍!

对于发很多股票的高收入码工家庭,这估计是拜登税改里面影响最大的一条。比如年收入80万,当年卖股票再有60万的长期资本收益,那么80+60-100=40万的长期资本收益全部按43.4%的税率来算,还可能有州税。

6.遗产税和赠与税

现行法规:

- 遗产税与赠与税最高税率为40%,由被继承人或是赠与人,即给出财产的人士来缴税。美国的税务居民有1158万美金的免税额,非税务居民的免税额只有6万美金。超出免税额的财产,从超出1万美元到超出100万美元,赠与税和遗产税的税率逐步提高,税率从18%提到到40%。

拜登税务政策方案:

- 将遗产税免征点减到特朗普税改前的549万美金;

- 税基不再增加。

税基不再增加其实是拜登税改提案里面最为激进的一条,比如一个房子,50年前买的时候10万,现在涨到500万,现在的税法孩子继承时会按500万继承,那么涨的490万未实现收益都不要交税了。同理,股票、家族公司都可以按继承时的市价来 递增成本,等于免交了大量的资本利得税。

但如果不能递增成本,那么涨的490万未实现收益会被要求交税!这意味着通常情况下,继承的子女一定会卖掉房子去交税。更进一步,小型家族企业,如果不能有递增成本,就不能一代代传承了,因为下一代没有钱来交税,而小型家族企业又不能像股票一样只卖掉一部分来交税,所以只好整个卖掉!

对于高净值人群来说,影响最大的可能就是拜登的遗产税和赠与税税改方案了,如果免税额恢复到549万美金,北京或上海随便两套房子就超过免税额了;另外,新移民在将美国的个人资产放入信托时,超过500万美金以上的部分也可能会面临高达40%的赠与税和遗产税。

拜登税务政策方案对美国个人的影响:

- 针对所得税税率提高的预期,纳税人可以考虑于2020年期间加速实现和确认收入和收益。

- 针对增设分项扣除上限的预期,纳税人(尤其是年收入超过40万美元的纳税人)可以考虑尽快通过充分享受2020年度现金慈善捐赠扣除上限提升至AGI全额等方式实现扣除最大化。

- 长期资本利得优惠税率的取消会对纳税人有较大影响。

- 针对调整赠与/代转(GST)终身免税额的可能,预期规划应税遗产的家庭应咨询专业税务顾问,考虑在2020年实施财富传承/转移,以妥善利用1,158万美元的终身豁免额度。

- 根据拜登的税务政策方案,对于高净值个人而言,相较于投资公司制企业,投资穿透型企业可能会收到更多的税后收益。

免責聲明:本文所含的所有信息只是對相關問題提供參考信息之目的,基於不同具體事實,相關稅法規則的適用會有很大的不同。相關稅法和稅則會經常變動,本文的信息可能會有滯後、遺漏或誤差。本文所提供的信息不能用於替代專業會計、稅務、法律或其他專業咨詢者提供的咨詢意見。在做出決定或採取行動前,請咨詢橋輝金融會計事務所的專業服務人士。